<del id="4qqgo"></del>

股權(quán)投資基金的準確含義應(yīng)為“私募類私人股權(quán)投資基金”,按其法律形式,可以區(qū)分為有限合伙型股權(quán)投資基金、公司型股權(quán)投資基金以及信托(契約)型股權(quán)投資基金。在這三種組織形式中,有限合伙型股權(quán)投資基金的占比最高。對有限合伙型股權(quán)投資基金(以下簡稱:合伙基金)進行估值,應(yīng)避免以下誤區(qū):

誤區(qū)第十名

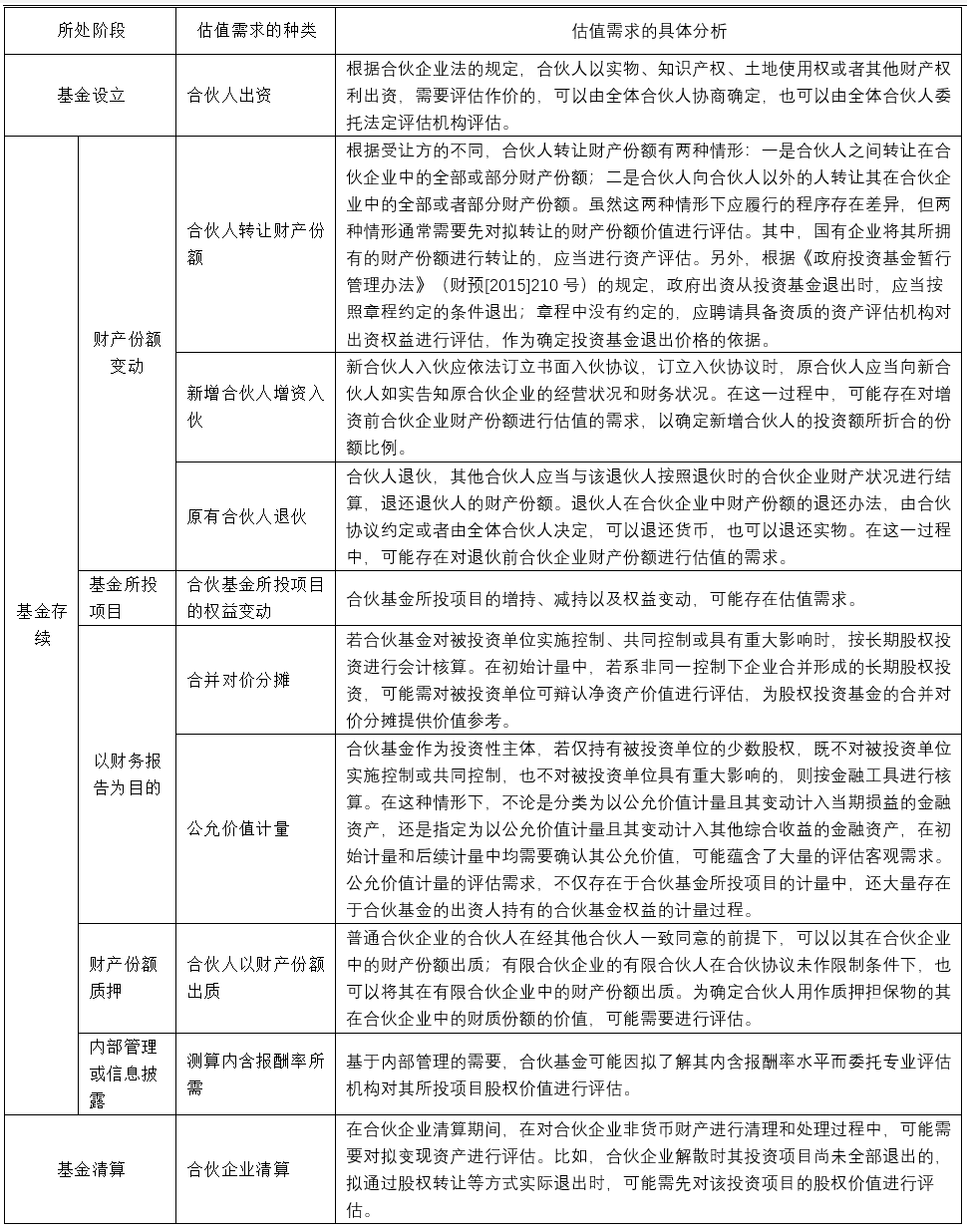

合伙基金的財產(chǎn)份額變動時才有估值需求

合伙基金的財產(chǎn)份額變動,是合伙基金存續(xù)期間常見的估值需求,但并非唯一的估值需求。在合伙基金存續(xù)期間,合伙人以財產(chǎn)份額出質(zhì)、以財務(wù)報告為目的等行為,均涉及估值需求。另外,在合伙基金設(shè)立階段和清算階段,也存在估值需求。合伙基金的估值需求如下表所示:

誤區(qū)第九名

將合伙基金的評估對象界定為“出資權(quán)益”

合伙基金涉及的評估對象通常包括合伙人持有的財產(chǎn)份額以及合伙基金所投項目對應(yīng)的股東權(quán)益,也包括合伙基金所擁有的其他單項資產(chǎn)。

需要特別說明的是,合伙基金評估對象中的合伙人持有的“財產(chǎn)份額”,不宜表述為“出資權(quán)益”、“出資份額”或“合伙權(quán)益”。

此外,因普通合伙人和有限合伙人的收益分配順序及收益分配比例存在顯著差異,一般不宜通過合伙企業(yè)“全部財產(chǎn)份額”乘以合伙人的份額比例得出該合伙人的財產(chǎn)份額價值,因此,合伙基金的評估對象通常也不宜界定為“全部財產(chǎn)份額”。

誤區(qū)第八名

將評估范圍延伸至被投資單位的各項資產(chǎn)和負債

在企業(yè)價值評估中,對于被評估單位具有控制、共同控制或重大影響的投資項目,通常需要將評估范圍擴展至被投資單位的各項資產(chǎn)和負債,即對被投資單位“打開”進行評估,選用恰當?shù)脑u估方法對被投資單位的股東全部權(quán)益價值進行評估,然后再結(jié)合被評估單位的持股比例等參數(shù),確定被評估單位所持長期股權(quán)投資的評估值。

但在合伙基金評估中,合伙基金的投資項目通常是“三無投資”——不具有控制、共同控制或重大影響的投資,對這些“三無投資”進行“打開”評估是不現(xiàn)實的,不具有可操作性。因此,要求將評估范圍延伸至“三無投資”的被投資單位的各項資產(chǎn)和負債,是不合理的。

對于投資項目為“三無投資”的合伙基金,其評估范圍為合伙基金的各項資產(chǎn)和負債,不宜將評估范圍進一步延展至“三無投資”的被投資單位。

誤區(qū)第七名

直接基于合伙基金的報表開展評估

當合伙基金僅持有投資項目的少數(shù)股權(quán)時,合伙基金并不控制被投資單位,合伙基金也就無法將這些被投資單位納入合并范圍編制合并報表。基于這一背景,且受以下兩方面因素的影響,合伙基金的利潤表通常無法體現(xiàn)被投資項目的經(jīng)營業(yè)績:

一方面,合伙基金的少數(shù)股權(quán)投資項目,通常分類為以公允價值計量且其變動計入當期損益的金融資產(chǎn),或被指定為以公允價值計量且其變動計入其他綜合收益的金融資產(chǎn)。在這兩種會計核算方式下,合伙基金所投項目股權(quán)的公允價值變動產(chǎn)生的利得或損失,分別計入當期損益和其他綜合收益(除減值損失或利得和匯兌損益外),合伙基金的會計報表并無法反映出被投資單位的當期實現(xiàn)的損益情況,只有符合會計準則規(guī)定條件的股利收入才計入當期損益。

另一方面,受限于可獲得的信息不足,有些合伙基金人為擴大了以持股成本作為其公允價值的情形(比如,有些合伙基金僅在被投資單位實施新一輪的股權(quán)融資時才調(diào)整其公允價值),不符合相關(guān)會計準則的規(guī)定。

因此,受以上因素的影響,合伙基金的報表通常無法體現(xiàn)被投資項目的經(jīng)營業(yè)績,直接基于合伙基金的報表開展盈利預(yù)測和價值測算,可能導(dǎo)致錯誤的結(jié)果。

誤區(qū)第六名

未考慮收益分配條款的影響

在合伙基金中,有限合伙人從基金中獲得的收益明顯區(qū)別于普通合伙人的收益;優(yōu)先級有限合作人與劣后級有限合伙人的收益也有顯著差異;如果普通合伙人同時擔任了基金管理人,其收益則包含了基金支付給管理人的業(yè)績報酬。因而,在合伙基金中,直接根據(jù)合伙基金的全部財產(chǎn)份額價值乘以出資比例得出各投資者的財產(chǎn)份額價值的做法,是錯誤的。

正確的做法是,在合伙基金的全部財產(chǎn)份額價值基礎(chǔ)上,根據(jù)投資協(xié)議中收益分配條款的約定,對各投資者的財產(chǎn)份額價值進行分配。合伙基金的利潤分配、虧損分擔依次為:按照合伙協(xié)議的約定辦理;由合伙人協(xié)商決定;由合伙人按照實繳出資比例分配、分擔;由合伙人平均分配、分擔這四種方式。

在確定有限合伙人、普通合伙人、基金管理人的可分配收益額時,不僅應(yīng)關(guān)注系按照單一項目的收益分配方式還是按照基金整體的收益分配方式,還應(yīng)關(guān)注合伙協(xié)議是否設(shè)置了基金投資者門檻收益率條款、追趕機制和回撥機制。

誤區(qū)第五名

預(yù)測投資項目退出價格未作情景分析

對于存續(xù)期間有限的合伙基金,其所投項目應(yīng)當在期間屆滿前退出,對于此類合伙基金,若能對基金所投項目于投資期限屆滿時的退出價格作出合理預(yù)測,則可以運用收益法進行評估,且其收益期限為有限年期。對投資項目的退出價格進行預(yù)測過程中,常見的錯誤做法是,僅將預(yù)計實現(xiàn)概率最大的退出方式的退出價格,直接作為合伙基金退出價格的預(yù)測值,未作情景分析。

更為合理的做法是,合伙基金所投項目股權(quán)于投資期限屆滿時的退出價格的預(yù)測,應(yīng)作情景分析,先分析預(yù)測各種可能退出方式下的退出價格,再判斷各種可能退出方式的概率,進行加權(quán)平均后得出退出價格的期望值。

在投資協(xié)議約定了保底、對賭、回購等保障條款且為此設(shè)置了觸發(fā)條件的,在評估基準日觸發(fā)條件未成就時,采用情景分析法就成為必然。在合伙基金所投項目的投資協(xié)議約定了共同出售權(quán)條款、強制出售條款的,在判斷股權(quán)出售方式下的概率時,應(yīng)考慮這些條款的影響。

誤區(qū)第四名

對名股實債按股權(quán)名義進行評估

對于合伙基金所投項目,若合伙基金雖然在名義上成為了被投資單位的股東,但合伙基金在投資期限內(nèi)及投資期限屆滿時按約定獲得資金回收——相當于收回借款的本金及利息,合伙基金的投資則具有債的實質(zhì),可能被認定為名股實債。若認定為名股實債項目,因其具備了“債權(quán)”的實質(zhì),就應(yīng)按債權(quán)進行評估,而非按名義上的“股權(quán)”進行評估。

但需要特別注意的是,名股實債的安排應(yīng)當符合有關(guān)法律法規(guī)的規(guī)定。比如,被投資單位向其股東支付固定回報并回購股權(quán)的行為,可能會損害被投資企業(yè)的利益和其債權(quán)人利益,違反資本保全原則,為《公司法》所禁止。再比如,若合伙基金或承擔回購義務(wù)的回購主體為國有企業(yè),則應(yīng)當關(guān)注在合同簽署及履行回購條款時是否符合國資監(jiān)管要求。

若承擔回購義務(wù)的主體只是向合伙基金作出的擬于投資期限屆滿時購買股權(quán)的意向,雙方并未就股權(quán)購買時點和金額作出明確約定的,不屬于名股實債。雙方對股權(quán)回購條款約定了觸發(fā)前提的,在觸發(fā)條件未成就時,也不屬于名股實債。若合伙基金只擁有要求對方按約定價格回購的權(quán)利,但不承擔必須同意對方回購的義務(wù),則這種情形也并非名股實債。

誤區(qū)第三名

將合伙人應(yīng)承擔的所得稅從財產(chǎn)份額價值中扣除

2007年6月1日起施行的新修訂后的《合伙企業(yè)法》以及2008年1月1日起執(zhí)行的《關(guān)于合伙企業(yè)合伙人所得稅問題的通知》(財稅〔2008〕159號),正式確立了合伙型股權(quán)投資基金以“先分后稅”為征稅原則的非實體課稅模式,合伙型股權(quán)投資基金不作為所得稅的納稅主體,合伙型股權(quán)投資基金的合伙人才是合伙型股權(quán)投資基金所得稅收的納稅主體,分別對合伙人中的個人和法人分別征收個人所得稅和企業(yè)所得稅。

合伙基金本身并非所得稅的納稅主體,在評估合伙人的財產(chǎn)份額價值時,不需要作所得稅方面的扣除。在收益法中,對合伙基金未來收益的預(yù)測中,并不涉及所得稅的預(yù)測。合伙基金的合伙人將財產(chǎn)份額對外轉(zhuǎn)讓而需要繳交的所得稅,系在交易環(huán)節(jié)產(chǎn)生、由合伙人承擔的所得稅,合伙人應(yīng)承擔的所得稅并非財產(chǎn)份額的一項費用,財產(chǎn)份額的價值不應(yīng)扣除其權(quán)屬人應(yīng)承擔的稅費。

鑒于合伙基金本身并非所得稅的納稅主體,在運用收益法評估合伙基金的財產(chǎn)份額價值過程中,基于合伙基金稅后現(xiàn)金流進行折現(xiàn)的做法是錯誤的,正確的做法是基于合伙基金稅前現(xiàn)金流進行折現(xiàn)。

誤區(qū)第二名

運用標的企業(yè)歷史交易案例比較法未作交易范疇修正

對于合伙基金的投資項目,若近期被投資單位實施了新一輪的股權(quán)融資,則可以參考該股權(quán)融資價格對合伙基金所持投資進行估值(該方法可稱作“參考最近融資價格法”或“標的企業(yè)歷史交易案例比較法”),且這種方法具備“就地取材”和案例數(shù)據(jù)詳實的雙重優(yōu)勢。

在股權(quán)融資中,為了提高交易標的對潛在投資人的吸引力,標的企業(yè)或其原股東愿意向新進入的投資者作出相應(yīng)的承諾,基于這些承諾安排,新進入的投資者在取得被投資單位股權(quán)的同時,還擁有了一項實物期權(quán)。在反攤薄條款的約束下,標的企業(yè)或原股東作出的承諾可能逐輪“加碼”,使得承諾對應(yīng)的實物期權(quán)價值占其股權(quán)交易價格的比例逐輪上升。

因此,在股權(quán)融資交易中,標的企業(yè)或原股東作出的承諾安排的,其股權(quán)融資價格實際上由股權(quán)價格和實物期權(quán)價格所組成。利用該股權(quán)融資價格對合伙基金所持投資項目的價值進行估值時,應(yīng)當將承諾條款對應(yīng)的實物期權(quán)價格從股權(quán)融資價格中剝離,使剝離后股權(quán)融資交易范疇與合伙基金所持股權(quán)的范疇相匹配。

誤區(qū)第一名

評估方法缺乏創(chuàng)新

目前,在評估實踐中,對于被評估單位及其所持控股型投資項目,評估方法的運用較為成熟。但對于以“三無投資”為主要投資標的的合伙基金,傳統(tǒng)的評估方法往往缺乏針對性,與合伙基金的資產(chǎn)結(jié)構(gòu)及資產(chǎn)特征不夠契合。

為此,本文作者創(chuàng)新地提出“進入倍數(shù)比較法”和“成本累積法”這兩種適用于合伙基金評估的衍生方法,供讀者參考。

一、進入倍數(shù)比較法。

進入倍數(shù)比較法是指獲取并分析合伙基金入股投資項目環(huán)節(jié)的交易資料,計算入股投資項目時的價值比率,并作恰當修正后作為評估基準日的價值比率,再與被投資單位于評估基準日的對應(yīng)指標相乘,得出合伙基金投資項目評估價值的具體方法。進入倍數(shù)比較法,可視為市場法的一種衍生方法。

進入倍數(shù)比較法的運用前提主要有三項:

一是合伙基金入股價格公允,入股價格未受非市場因素的影響。關(guān)聯(lián)交易、帶有特殊付款條件的交易、被投資單位陷入困境后的交易、抵債關(guān)易或具有特殊動機的交易,均可能導(dǎo)致入股價格不公允。非單一投資者同時入股且“同股同價”的,通常說明該入股價格公允。

二是合伙基金入股時,被投資單位具有能夠衡量或反映其企業(yè)價值的相關(guān)財務(wù)或經(jīng)營指標,比如,以凈利潤等財務(wù)指標、有效用戶數(shù)等經(jīng)營指數(shù)來衡量或反映企業(yè)價值。因此,天使投資項目,或入股時被投資單位處于虧損狀態(tài)且無其他可用于衡量企業(yè)價值的指標,不適于采用進入倍數(shù)比較法。

三是能夠?qū)θ牍赏顿Y項目時的價值比率進行恰當修正,以合理反映不同時點價值影響因素的差異。

二、成本累積法。

成本累積法是以合伙基金入股投資項目的成本為基礎(chǔ),再加上合伙基金持有投資項目股權(quán)期間的資金成本和合理報酬來確定評估價值的方法。成本累積法是運用成本途徑進行評估的一種具體方法。成本累積法,可視作成本法的一種衍生方法。

采用成本累積法的前提條件有四:一是合伙基金入股投資項目的成本客觀公允。二是自合伙基金入股以來,被投資單位經(jīng)營或發(fā)展情況向好,無減值情形。三是被投資單位預(yù)計將持續(xù)經(jīng)營。四是能合理計算合伙基金持有投資項目股權(quán)期間的報酬率。